| En 2014 crecería la demanda mundial de oficinas | |

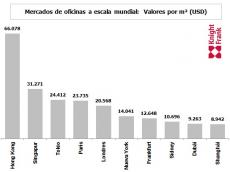

Knight Frank. Datos de septiembre de 2013. Las cifras reflejan un valor del capital por m² de edificio de oficinas prime “hipotético” en cada una de las ciudades del cuadro en base a apreciación de los alquileres y las rentabilidades prime actuales

El informe de Inversión global de Knight Frank muestra cómo la coyuntura económica, significativamente fortalecida, ha impulsado la actividad inmobiliaria inversora. El volumen de operaciones globales de inmuebles comerciales* ascendió a 224 mil millones de USD en el primer semestre del 2013, un aumento del 11,7% si se compara con la cifra registrada en ese mismo período en 2012. Gran parte del aumento puede atribuirse a una recuperación rápida del mercado americano.

En el caso de Europa, el volumen de operaciones alcanzó los 74 mil millones de euros en el primer semestre del 2013 (un incremento interanual del 7%) logrado, en parte, gracias a una mejora de la actividad en España e Italia. En el primer semestre de este año, la región Asia-Pacífico fue testigo de un aumento interanual del 6% en el volumen de las operaciones comerciales, alcanzando la cifra de 56,9 mil millones de USD, aunque se excluyen de esta cifra las operaciones de suelo en China las cuales siguen protagonizando el grueso de la actividad en la región. Darren Yates, Head of Global Capital Markets Research de Knight Frank afirma: “Prevemos que 2014 será otro buen año para los activos comerciales del mundo y esperamos un crecimiento de los valores del capital de las oficinas prime en los principales mercados comerciales globales durante los próximos doce meses.” “Si nos basamos en la previsión para las rentas y las rentabilidades prime en diez ciudades principales del mundo, se espera que los valores del capital aumenten una media del 5% desde ahora hasta el término de 2014. El aumento de los alquileres vuelve a ser una realidad y se espera que varias ciudades se beneficien de unos alquileres más altos y un grado de compresión de la rentabilidad ciertamente modesto a finales de año, a medida que los avances en el panorama económico vayan filtrándose en el mercado inmobiliario.” Actualmente, el espacio de oficinas prime en Hong Kong atrae el mayor valor del capital de los principales mercados de oficinas del mundo, una cifra en torno a 66.000 USD por m², más del doble de Singapur, el siguiente mercado más caro que registra una cifra de 31.000 por m². En las ciudades de entrada y en las economías sólidas se atisban indicios de un aumento del interés inversor por los activos y mercados que presentan un mayor índice de riesgo. Asimismo, ciudades de nivel dos, como es el caso de Atlanta, Dublín y Edimburgo, están ahora suscitando un mayor interés. Peter MacColl, Head of Global Capital Markets de Knight Frank comenta: “La compresión de las rentabilidades empieza a verse en aquellos segmentos del mercado que, hasta la fecha, han suscitado un interés más limitado por parte de inversores, como es el caso de las ciudades de nivel dos y únicamente oportunidades que “añadan valor”. “El contexto económico, el cual sigue su ruta hacia la mejora, está estimulando la actividad arrendaticia y, teniendo en cuenta que la promoción inmobiliaria debe aún acelerarse de manera significativa, debiera empezar a vislumbrarse un aumento de rentas de los activos prime, lo cual garantizaría un buen año para los inmuebles del mundo.” Según el Departamento de investigación de Knight Frank, una serie de fondos soberanos, de China, Malasia y Kuwait, siguen centrándose en destinos de entrada, mientras que los surcoreanos y los qataríes están explorando, cada vez más, oportunidades en ciudades medianas y pequeñas. Los inversores israelíes y estadounidenses, por su parte, son sólidos inversores transfronterizos que llevan buscando oportunidades bastante más allá de sus fronteras. Los REITs (equivalente en España: SOCIMIS) también están desempeñando un papel más importante en la actividad del mercado, sobre todo en EE.UU., Sudáfrica, México, Canadá y Japón. “Si bien es cierto que los inversores deben inevitablemente enfrentarse al reto que presenta la subida de las tasas de interés que aplicarán los bancos centrales a medida que relajen la flexibilización cuantitativa, el impacto a corto plazo sobre el rendimiento debería ser limitado, dadas las perspectivas de mejora del crecimiento de los alquileres”, explicó Yates.

Fuente: reporteinmobiliario.com

| |

domingo, 1 de diciembre de 2013

REPORTAJE

Suscribirse a:

Enviar comentarios (Atom)

No hay comentarios:

Publicar un comentario